Nachrichtenartikel

QIMA 2022 Q3 Barometer

Q3 2022 BAROMETER: Die Lieferketten könnten sich verschlechtern, bevor sie besser werden

Der jüngste QIMA-Barometerbericht, der sich auf interne Daten zu Lieferketteninspektionen und -audits sowie auf die Ergebnisse einer Umfrage unter mehr als 400 globalen Beschaffungsunternehmen stützt, unterstreicht angesichts der anhaltenden Unterbrechungen der Lieferketten die kontinuierliche Weiterentwicklung der Lieferkettenstrategien weltweit.

Marken wollen ihre Lieferkette mit diversifizierter Beschaffung und stärkeren Partnerschaften widerstandsfähiger machen

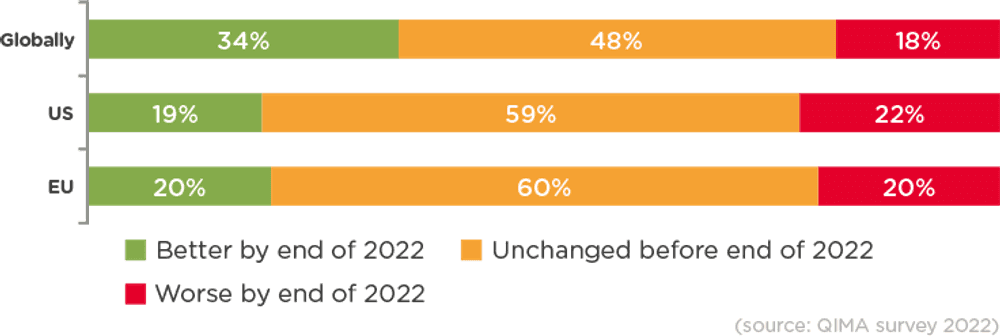

Von Schließungen von Covid-19 und Logistikchaos bis hin zu Handelskriegen und bewaffneten Konflikten sind Störungen und Unsicherheiten zum Synonym für die globale Beschaffungslandschaft der letzten Jahre geworden. Die QIMA-Umfrage vom Juni 2022 unter mehr als 400 Unternehmen mit internationalen Lieferketten zeigt, dass 95 % der Unternehmen im Jahr 2022 die Auswirkungen verschiedener Störungen in der Lieferkette zu spüren bekamen, und mindestens zwei Drittel erwarten, dass diese bis zum Ende des Jahres anhalten oder sich sogar noch verschlimmern werden.

Abb. 1. "Erwarten Sie, dass die Störungen in der Lieferkette in der zweiten Jahreshälfte 2022 abnehmen oder zunehmen werden?"

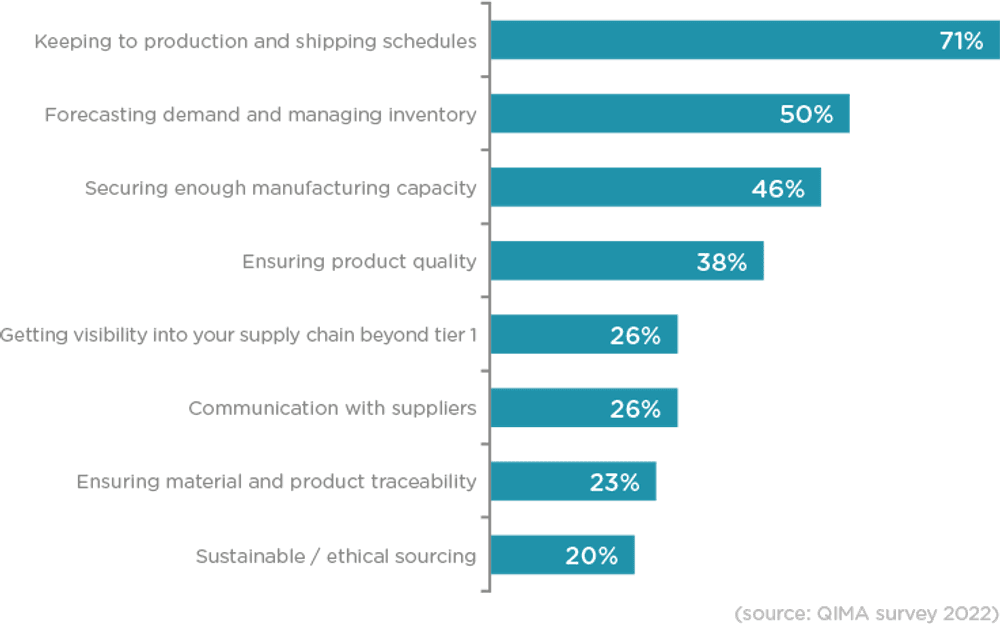

Wie navigieren die Unternehmen durch diesen scheinbar nicht enden wollenden Sturm? Inmitten der fortschreitenden Diversifizierung der Beschaffung konzentrieren sich Marken und Einzelhändler darauf, engere Beziehungen zu ihren Lieferanten zu knüpfen. Sie erkennen zunehmend den Wert einer zuverlässigen Beschaffungspartnerschaft bei der Bewältigung der anhaltenden Herausforderungen in der Lieferkette - von denen die Einhaltung von Produktions- und Lieferplänen im Jahr 2022 bisher die dringendste war, wie die QIMA-Umfrage zeigt.

Abb. 2. Herausforderungen der Lieferkette, die von Unternehmen weltweit als TOP3 eingestuft werden

Globale Einkäufer bemühen sich weiterhin, ihre Lieferketten von China zu entkoppeln

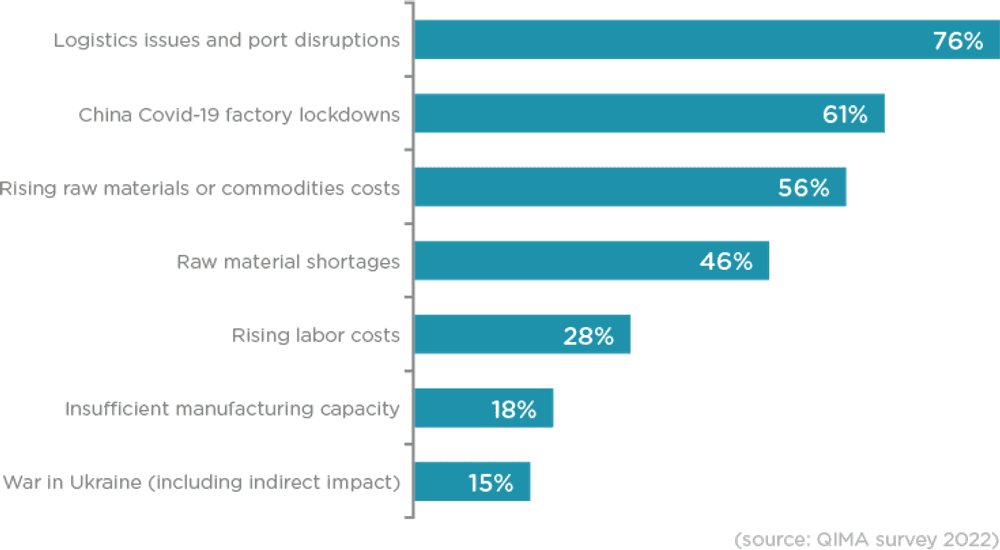

Die QIMA-Daten zu den Inspektions- und Auditvolumina in Verbindung mit den neuesten Umfrageergebnissen zeigen, dass die globalen Einkäufer weiterhin bestrebt sind, ihre Abhängigkeit von China zu verringern, insbesondere nach den mit Covid-19 verbundenen Abriegelungen im Land, die von der Mehrheit der Umfrageteilnehmer als eine der folgenschwersten Unterbrechungen der Lieferkette in diesem Jahr eingestuft wurden.

Abb. 3. Störungen der Lieferkette mit den größten Auswirkungen im Jahr 2022

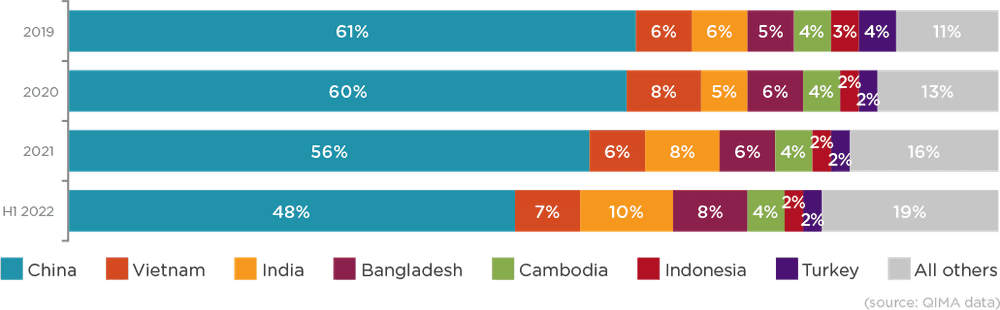

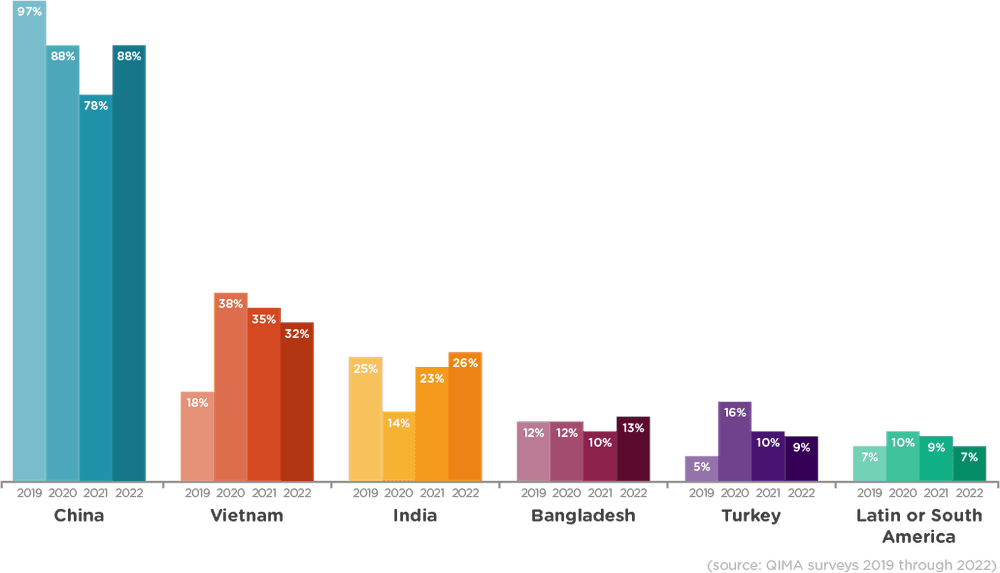

Interne QIMA-Daten zeigen, dass der relative Anteil Chinas an den Beschaffungsportfolios der Marken auf einem Dreijahrestief liegt, während das Inspektions- und Auditvolumen im ersten Halbjahr 2022 um 4,5 % gegenüber dem Vorjahr zurückging.

Dennoch wird China trotz der oben genannten Trends seinen Thron nicht so bald aufgeben, wie die Tatsache zeigt, dass die Wahrscheinlichkeit, dass China unter den TOP-3-Beschaffungsmärkten der Umfrageteilnehmer genannt wird, wieder auf das Niveau von 2020 angestiegen ist. Am stärksten ist die Abhängigkeit von chinesischen Lieferanten nach wie vor bei kleinen und mittleren Unternehmen, die im Vergleich zu großen multinationalen Unternehmen weniger Ressourcen für eine schnelle Verlagerung von Beschaffungsvolumen zwischen Ländern oder Regionen haben.

Abb. 4. Anteil der wichtigsten Beschaffungsmärkte der US- und EU-Einkäufer

Abb. 5. Übersee- und Nearshoring-Märkte, die von US- und EU-Käufern als TOP3 genannt werden (ohne die jeweiligen Heimatregionen)

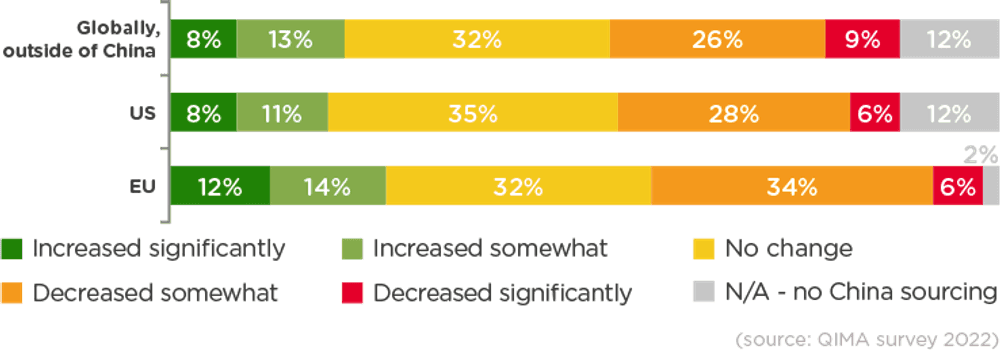

Abb. 6. "Haben Sie im Jahr 2022 mehr oder weniger Geschäfte mit chinesischen Lieferanten gemacht als 2021?"

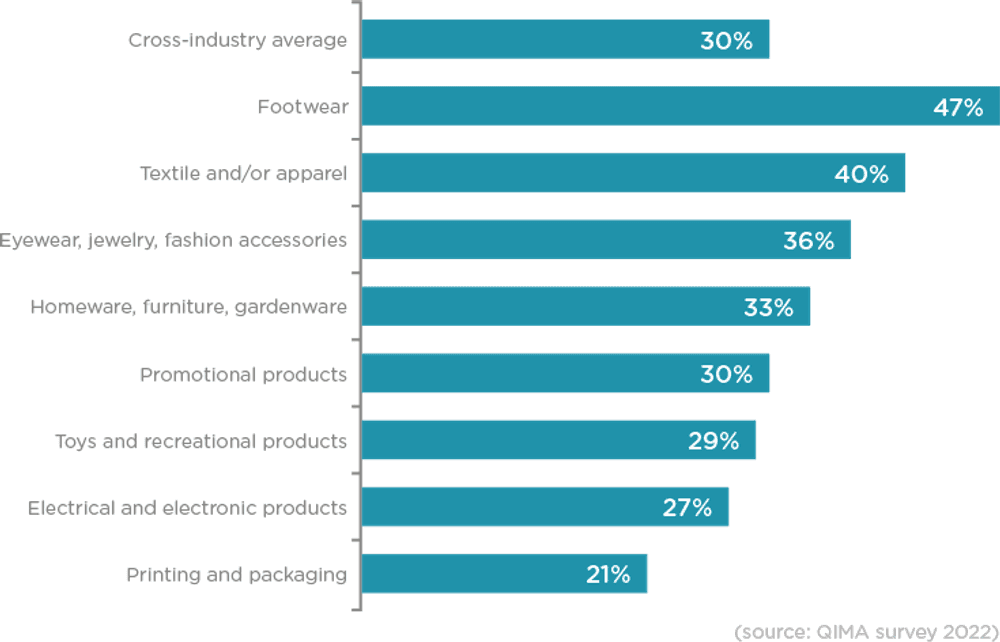

Indien bleibt für globale Einkäufer in verschiedenen Branchen attraktiv

Indien gehört fest zu den TOP-3-Beschaffungsmärkten von Marken aus den USA und der EU und bleibt das Beschaffungsflaggschiff Südasiens, ein wichtiger Anlaufpunkt für die Diversifizierung der Lieferketten in Übersee und für regionale Beschaffungsverschiebungen. Einerseits nehmen die indischen Produktionskapazitäten immer mehr Aufträge auf, die von China weggelenkt werden, andererseits ist Indien eine häufige Alternative zu seinen unmittelbaren Nachbarn: Zuletzt nahm es die Aufträge auf, die aufgrund der Wirtschaftskrise des Inselstaates von Sri Lanka weggelenkt wurden. Ein weiterer Beweis für seine Wettbewerbsfähigkeit ist, dass Indien in einer Region, die traditionell als Textilzentrum gilt, Käufer aus einem breiten Spektrum von Konsumgüterkategorien anzieht, darunter Werbeartikel, Spielzeug, Haushaltswaren und Elektroprodukte. Die QIMA-Daten zur Nachfrage nach Inspektionen und Audits zeigen ein zweistelliges Wachstum in den meisten Produktkategorien, die bedient werden, und ein Gesamtwachstum von +41% im Vergleich zum Vorjahr für Inspektionen und Audits in Indien im ersten Halbjahr 2022.

Im Gegensatz dazu nahmen die Inspektionen und Audits in Bangladesch im ersten Halbjahr 2022 um bescheidenere +10 % zu, da sich das Land weniger gut auf die gestiegenen Auftragsvolumina vorbereitet sah und mit Fachkräftemangel sowie logistischen Unterbrechungen aufgrund seiner Abhängigkeit von Teilen der Schiffsinfrastruktur Sri Lankas zu kämpfen hatte.

Abb. 7. Prozentualer Anteil der Befragten nach Branche, die Indien als TOP3-Beschaffungsmarkt nennen

Wird Vietnams Aufschwung im verarbeitenden Gewerbe das Vertrauen der Käufer zurückgewinnen?

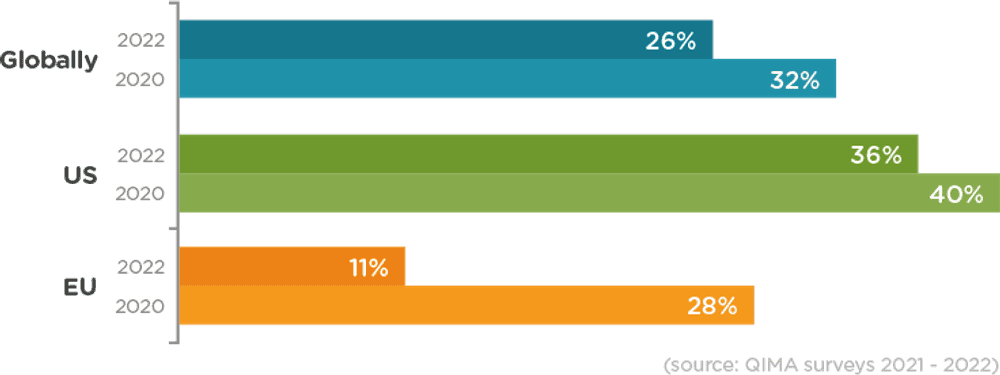

Den Daten der QIMA-Umfrage zufolge halten westliche Einkäufer Vietnam nach wie vor für einen wichtigen Beschaffungsmarkt (ein Drittel der Befragten nannte das Land als eine der TOP-3-Einkaufsgeografien), sind jedoch weniger geneigt, ihre Beschaffungspräsenz dort weiter auszubauen. Von den Umfrageteilnehmern, die im Jahr 2022 Änderungen an ihrer Beschaffungsgeografie vornahmen, entschieden sich nur 26 % dafür, mehr in Vietnam einzukaufen (gegenüber 32 % im Jahr 2020), was wahrscheinlich auf die anhaltenden Kapazitätsprobleme des Landes zu Beginn des Jahres zurückzuführen ist, während Vietnam von Personal- und Rohstoffengpässen heimgesucht wurde.

Nun, da sich für das vietnamesische verarbeitende Gewerbe möglicherweise endlich eine Trendwende abzeichnet, da die Daten zur Nachfrage nach Inspektionen und Audits im Juni das erste starke Wachstum im Jahr 2022 zeigen (+27% im Juni gegenüber dem Vorjahr), wird die weitere Erholung Vietnams davon abhängen, ob es gelingt, das Vertrauen der Käufer zurückzugewinnen, indem es zuverlässige Produktionskapazitäten als Alternative zu China bereitstellt.

In Südostasien verzeichnen Kambodscha und Indonesien ein verstärktes Interesse von Käufern aus der EU bzw. den USA, was in beiden Ländern zu einem zweistelligen Anstieg der Nachfrage nach Inspektionen und Audits im zweiten Quartal führte.

Abb. 8. Prozentsatz der Befragten, die Vietnam als einen der TOP3-Beschaffungsmärkte nennen

Abb. 9. Beliebtheit Vietnams als Wahl für die Diversifizierung der Beschaffung (% der Unternehmen, die planen, mehr für Vietnam zu beschaffen)

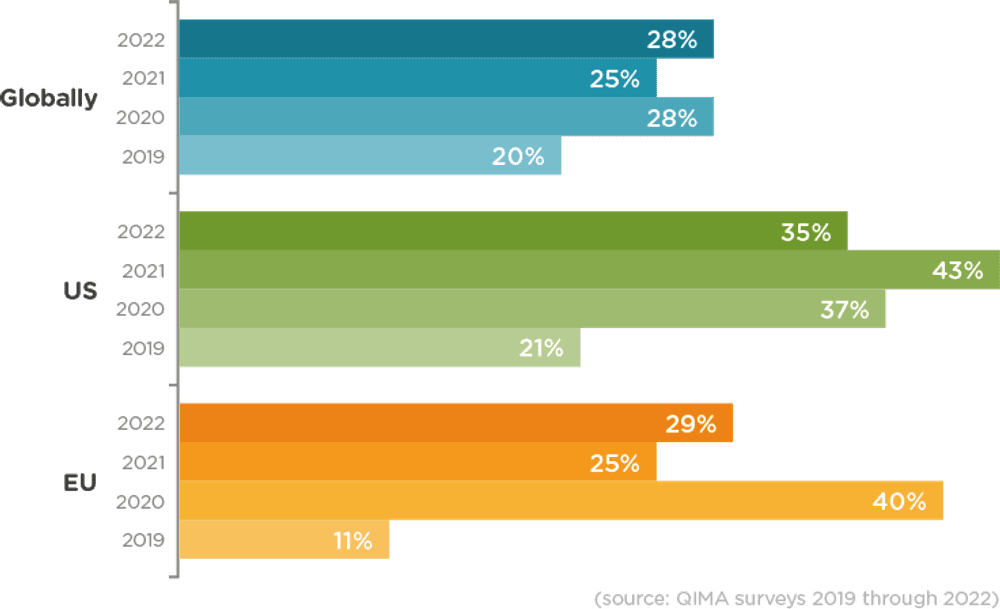

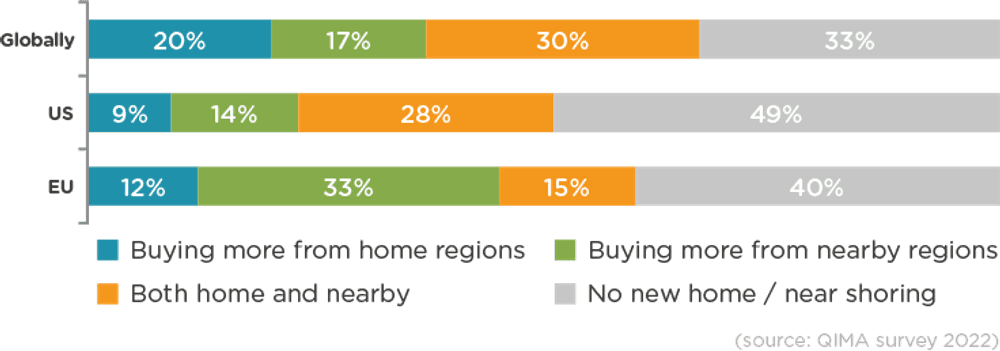

Near-Shoring-Regionen spielen eine wichtige Rolle bei Strategien zur Diversifizierung der Beschaffung

Obwohl sie in Bezug auf das Einkaufsvolumen immer noch weit hinter den großen Beschaffungszentren in Übersee zurückliegen, werden Nearshoring-Regionen von den Marken zunehmend als wichtiger Bestandteil der Diversifizierung der Lieferkette angesehen. Das Interesse an Nearshoring ist bei den Einkäufern in der EU besonders groß: 2/3 geben an, im Jahr 2022 verstärkt im Inland und/oder in nahe gelegenen Regionen einzukaufen. Die Daten von QIMA unterstützen diesen Trend und zeigen ein gesundes Wachstum der EU-Nachfrage nach Inspektionen und Audits im Nahen Osten und im Mittelmeerraum (+25 % im 1. Halbjahr 2022), einschließlich eines Anstiegs der Türkei-Inspektionen um +21 % im 1.

Mit Blick auf die Zukunft besteht auf beiden Seiten des Atlantiks Interesse an einer Beschaffung in der Nähe des eigenen Landes. Die Hälfte der EU-Marken und 40 % der US-Marken nennen Nearshoring als eine ihrer Beschaffungsstrategien für 2023 und darüber hinaus.

Abb. 10. "Haben Sie im Jahr 2022 mehr bei Anbietern in Ihrem Heimatland oder Ihrer Heimatregion gekauft?"

Bislang 2022: Nehmen Unternehmen die Ungewissheit in der Lieferkette an?

Auf halbem Weg ins Jahr 2022 ist es offensichtlich, dass die einzige "neue Normalität", die für die globale Beschaffungslandschaft in naher und mittlerer Zukunft erwartet werden kann, anhaltende Umwälzungen und Volatilität sind. In dem Maße, in dem Marken und Einzelhändler ein besseres Verständnis für die aktuellen Trends gewinnen, werden sie sich auch zunehmend der Notwendigkeit bewusst, ihre Lieferketten umzustrukturieren, um eine größere Flexibilität und Widerstandsfähigkeit zu erreichen, was häufig durch eine stärkere Diversifizierung und engere Lieferantenpartnerschaften erreicht wird.

Presse Kontakt

E-Mail: press@qima.com