Nachrichtenartikel

QIMA 2023 Q1 Barometer

Das Jahr 2022 im Rückblick: Die Achterbahn der globalen Beschaffung ist nicht zu bremsen

In den letzten drei Jahren hat fast jedes neue QIMA-Barometer eine neue Welle von Herausforderungen für die globalen Lieferketten aufgezeigt. Das Jahr 2022 bildete da keine Ausnahme. Die geopolitische Krise zwischen Russland und der Ukraine mit ihren globalen Auswirkungen wirkte sich auf die Beschaffungslandschaft aus, die immer noch mit logistischen Hürden zu kämpfen hat und von den Nachwehen der COVID-19-Pandemie geschüttelt wird. Es ist amtlich: Unterbrechungen der Lieferkette werden auf absehbare Zeit bestehen bleiben, und die Daten der QIMA 2022 zeigen, dass sich während dieses scheinbar nicht enden wollenden Sturms das Schicksal der wichtigsten Käufer- und Lieferantenregionen ständig ändert.

Chinas Umgang mit der COVID im Jahr 2022 verspielt Erholungsimpulse und schadet dem Vertrauen der Käufer

Während des gesamten Jahres 2022 wurden die globalen Lieferketten mit Verbindungen nach China wiederholt durch die Auswirkungen der "Null-COVID"-Politik des Landes erschüttert. Nach strengen lokalen Abriegelungen während des größten Teils des Jahres weckte die Aufhebung der Beschränkungen Ende 2022 anfängliche Hoffnungen auf einen normalisierten Betrieb; stattdessen führten zahlreiche Virenausbrüche zu Fabrikschließungen, belasteten die ohnehin schon angeschlagenen Lieferketten weiter und führten zu "atemberaubenden Engpässen" für große Marken während der Weihnachtszeit.

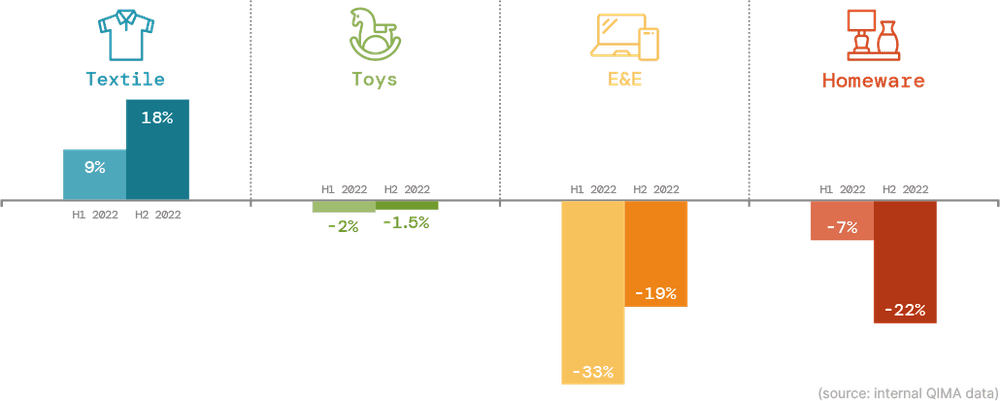

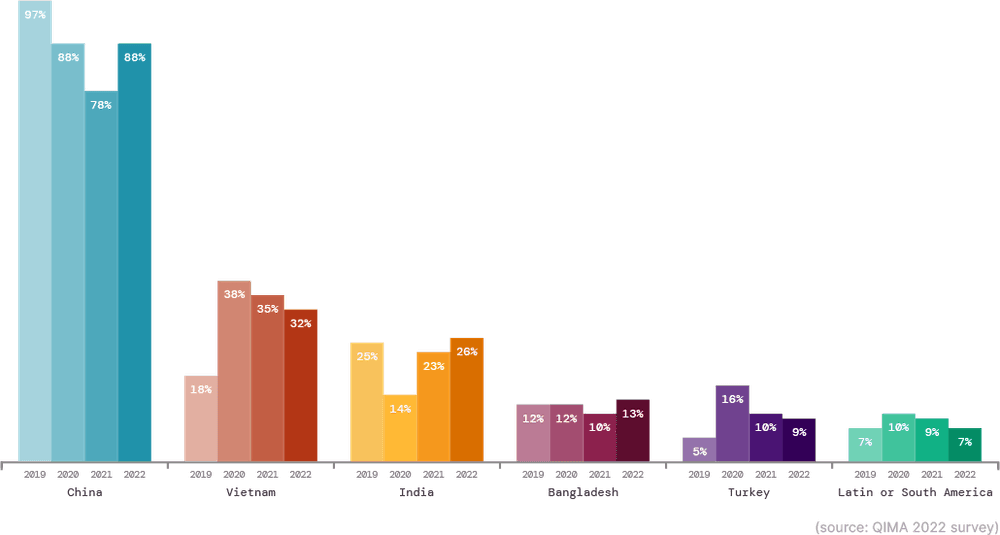

Analysten gehen davon aus, dass das Vertrauen der Unternehmen in China nach 2022 auf den niedrigsten Stand seit fast einem Jahrzehnt gefallen ist. QIMA-Daten bestätigen diesen Trend, was die westlichen Einkäufer betrifft: Der relative Anteil Chinas an den Beschaffungsportfolios westlicher Unternehmen befindet sich auf der Grundlage der aggregierten QIMA-Daten zur Nachfrage nach Inspektionen und Audits auf einem Fünfjahrestief; in der Zwischenzeit ist die Nachfrage nach Inspektionen und Audits von in den USA und der EU ansässigen Marken im Jahr 2022 um -10 % gegenüber dem Vorjahr ges unken (einschließlich eines starken Rückgangs um -19 % im vierten Quartal). Der Nachfragerückgang betrifft mehrere Produktkategorien, darunter Haushaltswaren (-19 % gegenüber dem Vorjahr von Käufern aus den USA und der EU) und das traditionell von China dominierte Spielzeug (-15 % gegenüber dem Vorjahr).

Interessanterweise scheinen es Käufer in anderen Regionen weniger eilig zu haben, sich von China abzukoppeln, da die Nachfrage nach Inspektionen und Audits von Marken in Lateinamerika und Asien im Jahr 2022 um +10 % bzw. +23 % gegenüber dem Vorjahr zunimmt.

Was bedeutet das für China im Jahr 2023? Während in den USA und der EU ansässige Marken ihre Abhängigkeit von der Beschaffung in China wahrscheinlich weiter reduzieren werden, indem sie Volumen auf regionale Konkurrenten und Nearshoring-Alternativen verlagern, bleiben die globalen Lieferketten eng mit dem Produktionsgiganten verflochten, und China wird seinen Status als "die Fabrik der Welt" in den kommenden Jahren wahrscheinlich beibehalten.

Abb. C1. Anteil der wichtigsten Beschaffungsmärkte der US- und EU-Einkäufer (Quelle: interne QIMA-Daten)

Abb. C2. Wachstumsdynamik 2021-2022 für Inspektion und Audit in China: ausgewählte Branchen, Nachfrage von Käufern weltweit (Quelle: interne QIMA-Daten)

Südostasien sieht 2022 eine starke Nachfrage, mit Vietnam an der Spitze

Vietnam ist vielleicht das beste Beispiel für die verstärkte Volatilität in den globalen Lieferketten in den letzten Jahren: Vor einem Jahr wurde die Erholung des Landes nach der Pandemie durch Personalknappheit behindert und das Inspektions- und Auditvolumen sank im vierten Quartal 21 um 23 % im Vergleich zum vierten Quartal 20. Ein Jahr später erlebte die vietnamesische Beschaffung ab dem dritten Quartal 2022 ein wahrhaft beeindruckendes Comeback und beendete das Jahr 2022 mit einem Wachstum der Nachfrage nach Inspektionen und Audits von 21,5 % im Vergleich zum Vorjahr, sowohl bei globalen als auch bei westlichen Einkäufern. Der Zustrom neuer Geschäfte nach Vietnam war im dritten Quartal besonders ausgeprägt und fiel mit einer der vielen Wellen von Lieferstopps in China zusammen. Die Fähigkeit, große Mengen an Aufträgen von Unternehmen anzuziehen, die ihre Abhängigkeit von China im Jahr 2022 verringern wollen, spielte eine große Rolle dabei, dass Vietnam das Jahr als die leistungsstärkste Wirtschaft in Asien abschloss.

Von den Befragten der QIMA-Umfrage nannte ein Drittel Vietnam als einen der TOP-3-Beschaffungspartner im Jahr 2022; von denjenigen, die ihre Lieferketten im Jahr 2022 diversifiziert haben, entschied sich mehr als ein Viertel dafür, mehr Beschaffungsquellen in Vietnam in ihre Einkaufsgeografie aufzunehmen.

Auch in anderen südostasiatischen Ländern sind die Hersteller nach wie vor bestrebt, die Chancen von Unternehmen zu nutzen, die ihre Einkäufe aus China heraus verlagern: Die QIMA-Daten für 2022 zeigen einen zweistelligen Anstieg der Nachfrage nach Inspektionen und Audits in Malaysia, Thailand, Kambodscha und auf den Philippinen.

Abb. V1. Beschaffungsregionen, die von US+EU-Unternehmen unter den TOP3 genannt werden (ohne Heimatregion) (Quelle: QIMA-Umfrage 2022)

Der Appetit auf Nearshoring wächst weiter, und die US-Marken nehmen jetzt das Tempo auf

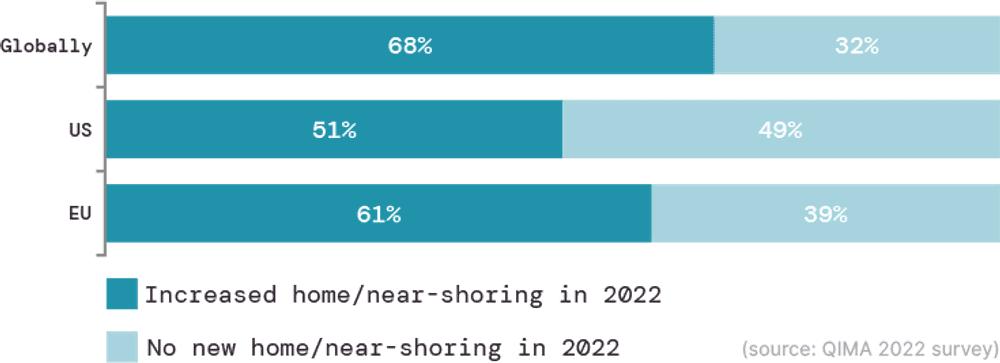

Im Jahr 2022 haben Marken und Einzelhändler mit globalen Lieferketten das Nearshoring zunehmend als wichtigen Bestandteil der Diversifizierung der Lieferkette betrachtet, auch wenn die in der Nähe des Heimatlandes eingekauften Mengen immer noch deutlich hinter der Beschaffung in Übersee zurückbleiben. Mehr als die Hälfte der in den USA und der EU ansässigen Befragten der QIMA-Umfrage 2022 gaben an, im Jahr 2022 mehr in ihrer Heimatregion einzukaufen, und 43 % beabsichtigen, Nearshoring auch im Jahr 2023 und darüber hinaus zu ihren wichtigsten Beschaffungsstrategien zu zählen.

Während die US-Marken in der Vergangenheit beim Nearshoring hinter ihren EU-Kollegen zurückgeblieben sind, haben sie im Jahr 2022 ihre Netze zunehmend in der Nähe ihres Heimatlandes ausgeworfen, wie QIMA-Daten zeigen. Mexiko ist ein traditionelles Zielland für das US-Nearshoring, aber andere lateinamerikanische Länder sind nicht weit dahinter: Die Inspektionen und Audits von US-Einkäufern in Guatemala und Nicaragua stiegen 2022 um 23 % bzw. 18 % gegenüber dem Vorjahr.

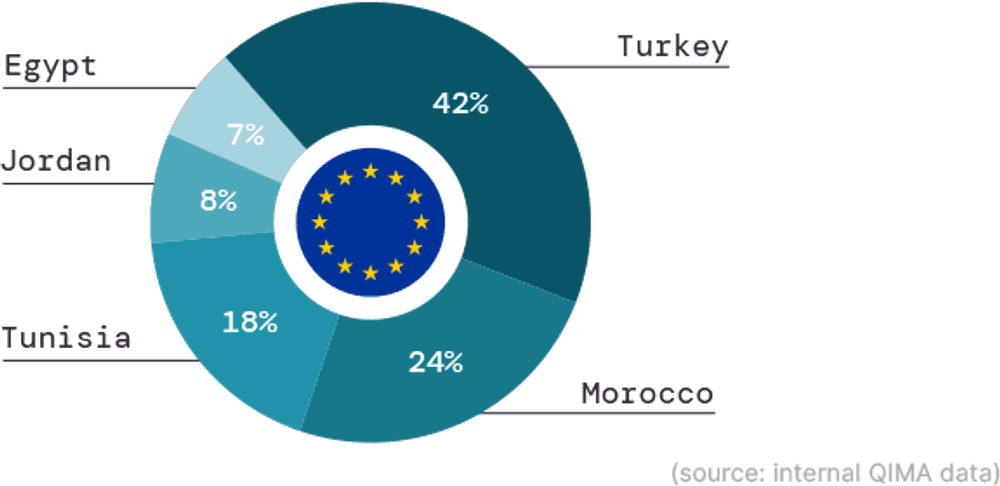

Unter den Einkäufern in der EU ist der Appetit auf Nearshoring so groß wie eh und je, mit zweistelligen Zuwachsraten bei der Nachfrage nach Inspektionen und Audits in mehreren Beschaffungszentren rund um das Mittelmeer, darunter die Türkei (+36 % gegenüber dem Vorjahr), Jordanien (+28 % gegenüber dem Vorjahr), Marokko (+19 %) und Ägypten (+12 %). Durch die Kombination der geografischen Nähe zu den europäischen Verbrauchermärkten mit relativ niedrigen Arbeits- und Energiekosten bleibt diese Region für die EU-Einkäufer sehr wertvoll, wie die Tatsache zeigt, dass der Anteil der Mittelmeerregion an der EU-Beschaffung insgesamt höher war als der von Bangladesch, Indien oder Vietnam.

Abb. N1. Nearshoring-Trends nach Angaben von Marken und Einzelhändlern im Jahr 2022 (Quelle: QIMA-Umfrage 2022)

Abb. N2. Wichtigste EU-Beschaffungsmärkte im Mittelmeerraum, 2022 (Quelle: interne QIMA-Daten)

Indien ist weiterhin ein geschätzter Partner für die Diversifizierungsbemühungen des Westens

Nachdem Indien im Jahr 2021 einer der größten Nutznießer der weltweiten Bestrebungen zur Diversifizierung der Lieferketten war, blieb es bis zur Jahresmitte auf der Erfolgsspur, bevor es sich im zweiten Halbjahr 2022 abschwächte. Nach mehreren aufeinanderfolgenden Quartalen mit explosivem Wachstum zeigen die QIMA-Daten, dass sich die Nachfrage nach Inspektionen und Audits in Indien bis Ende 2022 auf +8,5 % gegenüber dem Vorjahr einge pendelt hat (+5 % gegenüber dem Vorjahr für in den USA und der EU ansässige Marken). Dies ist zwar immer noch eine gesunde Wachstumsrate (im Einklang mit Südasien insgesamt mit +8 % im Jahresvergleich und leicht hinter Bangladesch mit +12 % im Jahresvergleich), aber dieses langsamere Expansionstempo ist weit entfernt von dem zweistelligen jährlichen Wachstum, das Ende 2022/Anfang 2021 zu verzeichnen war, und ist ein weiteres Beispiel für die hohe Volatilität der heutigen Beschaffungsmärkte.

Dennoch wird die Bedeutung Indiens für die Diversifizierung der Lieferketten westlicher Marken wahrscheinlich weiter zunehmen, da das Land bestrebt ist, seinen Horizont über den traditionellen Schwerpunkt der Region, nämlich Textilien, hinaus zu erweitern. Tatsächlich erkunden Elektronikriesen wie Apple und Google Beschaffungsmöglichkeiten in Indien: Schätzungen zufolge sollen bis Anfang 2023 5 % der iPhone-14-Produktion in das Land verlagert werden, und die jüngste Regierungspolitik zielt darauf ab, Apple zu ermutigen, Indien auch in seine iPhone- und MacBook-Wertschöpfungsketten einzubeziehen.

Abb. I1. Unternehmen aus den USA und der EU nennen Indien als ihren TOP3-Beschaffungspartner im Jahr 2022 - nach Branchen (Quelle: QIMA-Umfrage 2022)

Trotz anhaltender Störungen können es sich Unternehmen nicht leisten, die Sorgfaltspflicht im Bereich der Menschenrechte zu vernachlässigen

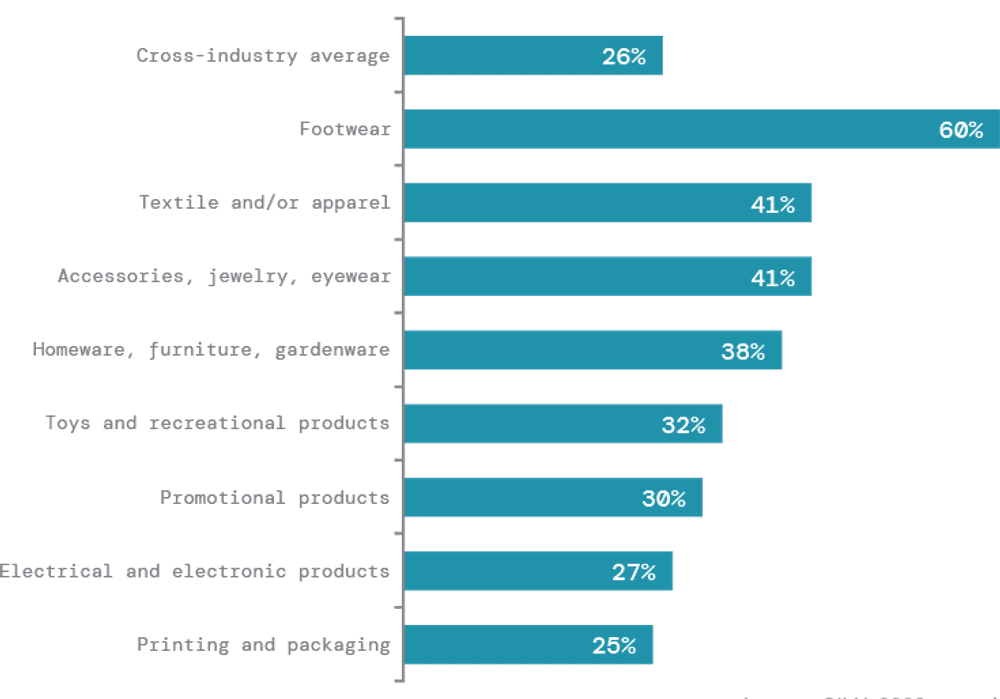

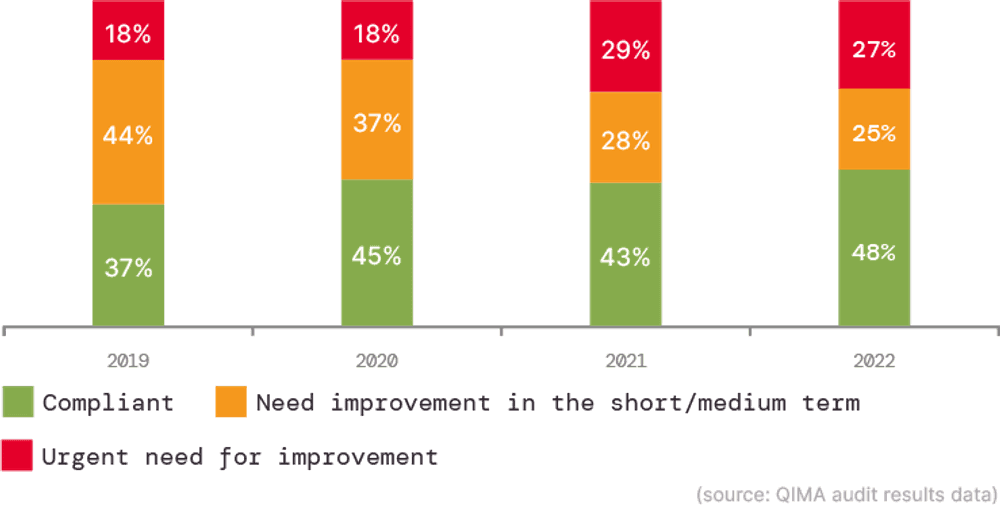

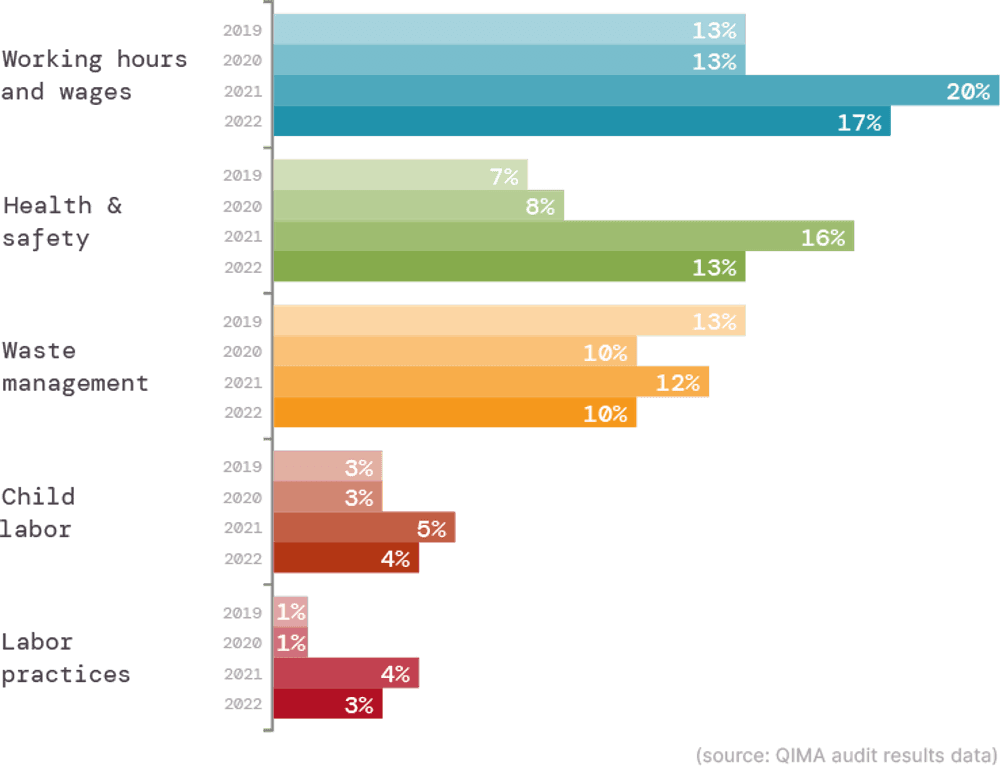

Die von den QIMA-Auditoren im Jahr 2022 gesammelten Daten über die Einhaltung ethischer Standards in den Fabriken zeigen einen leichten Anstieg der Werte für ethische Standards in den Fabriken im Vergleich zu den Durchschnittswerten von 2021, aber es ist zu früh, um zu sagen, ob diese Veränderung eine nachhaltige Verbesserung darstellt. Insgesamt liegt die Häufigkeit kritischer Verstöße bei vier der fünf von den QIMA-Auditoren bewerteten Schlüsselaspekte, einschließlich Gesundheit und Sicherheit sowie Arbeitszeiten und Löhne, weiterhin über dem Niveau vor der Pandemie, und mehr als die Hälfte aller auditierten Fabriken müssen mittelfristig (25 %) und unmittelbar (27 %) verbessert werden.

In der Vergangenheit war es üblich, dass die Einhaltung ethischer Grundsätze in Krisenzeiten auf der Prioritätenliste der Unternehmen nach unten rutschte, da Einkäufer und Lieferanten gleichermaßen gezwungen sind, Kostenaspekten Priorität einzuräumen und im Überlebensmodus zu arbeiten. Da sich die derzeitige Ära der Unterbrechung der Lieferkette jedoch eher als neue Normalität denn als vorübergehender Sturm erweist, müssen Unternehmen einen Weg finden, die Einhaltung von Menschenrechten und Umweltvorschriften weiter oben auf ihrer Agenda zu platzieren. Insbesondere Unternehmen, die den EU-Markt beliefern, können sich in dieser Hinsicht keine Verzögerungen leisten, da die EU-Richtlinie über die Sorgfaltspflicht von Unternehmen im Bereich der Nachhaltigkeit Ende 2022 verabschiedet wird und das deutsche Gesetz über die Sorgfaltspflicht in der Lieferkette im Januar dieses Jahres in Kraft tritt.

Abb. E1. Entwicklung der von den QIMA-Ethik-Auditoren vergebenen Fabrik-Rankings, 2019-2022 (Quelle: QIMA-Audit-Ergebnisdaten)

Abb. E2. Prozentsatz der Fabriken mit kritischen Verstößen nach Kategorie, 2019-2022 (Quelle: QIMA-Audit-Ergebnisdaten)

Ausblick 2023: Lieferketten müssen Diversifizierung mit strategischen Beschaffungspartnerschaften ausgleichen

Das Jahr 2022 hat die Volatilität der globalen Beschaffungslandschaft ebenso oder sogar noch mehr als die vorangegangenen Jahre deutlich gemacht und gezeigt, dass selbst die stärksten Akteure nicht vor der Achterbahnfahrt gefeit sind, die von den zunehmenden Störungen durch die Pandemie, die Geopolitik, die Gesetzgebung und den Klimawandel angetrieben wird. China wird besonders unter Beobachtung stehen, da die Auswirkungen der plötzlichen Aufhebung der COVID-19-Beschränkung nur schwer vorherzusehen sind. Um in dieser neuen Normalität erfolgreich zu sein, müssen sich Unternehmen auf die Widerstandsfähigkeit ihrer Lieferketten konzentrieren , indem sie das richtige Gleichgewicht zwischen der Flexibilität der Diversifizierung und der Zuverlässigkeit strategischer Lieferantenpartnerschaften finden.

Presse Kontakt

E-Mail: press@qima.com