Nachrichtenartikel

QIMA 2021 Q4 Barometer

Q4 2021 Barometer: Kann die Beschaffung in Südasien das Weihnachtsgeschäft vor dem Chaos in der Lieferkette retten?

Anhaltende Engpässe in der Lieferkette bedrohen die Versorgung mit Konsumgütern im Vorfeld des Weihnachtsgeschäfts

Zwischen dem anhaltenden globalen Logistikstau, einer neuen Welle von COVID-19-bedingten Schließungen in Asien und einem Produktionsstillstand in China aufgrund von Energieengpässen zeigt die globale Beschaffung bedrohliche Anzeichen für die bevorstehende Weihnachtseinkaufssaison und beweist, dass die Befürchtungen von Marken und Käufern alles andere als unbegründet sind.

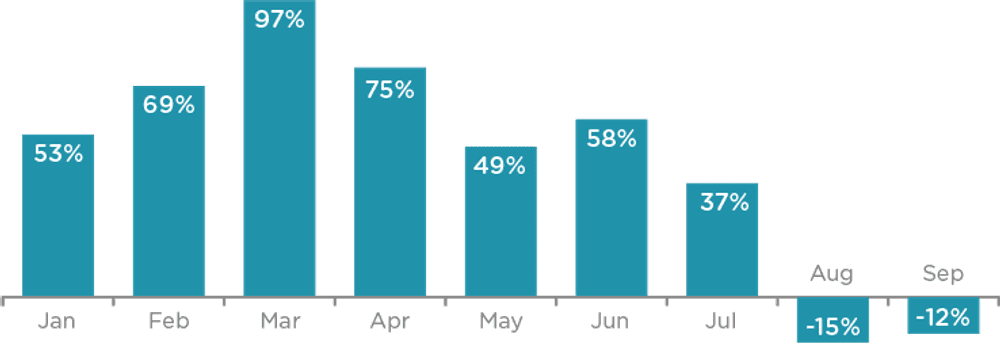

In Asien, außerhalb Chinas, hat QIMA im dritten Quartal 2021 einen sprunghaften Anstieg der Verzögerungen und Verschiebungen von Inspektionen beobachtet: Im September 2021 verdoppelte sich der Prozentsatz der verschobenen Aufträge im Vergleich zu den Monaten Mai und Juni, was die Schwierigkeiten der Marken und ihrer Zulieferer bei der Einhaltung der Zeitpläne für die Aufträge verdeutlicht. Dieser Trend reicht bis in den Juli zurück und fiel mit der Verschärfung der Schifffahrtskrise und den Sperrungen in vielen Teilen Südostasiens zusammen, die durch einen Anstieg der Fälle der COVID-19 Delta-Variante ausgelöst wurden.

Abriegelungen in Vietnam dämpfen das Glück der Beschaffung

Vietnam, früher ein Gewinner des Handelskriegs zwischen den USA und China und eine Erfolgsgeschichte bei der Eindämmung des Virus, hat im dritten Quartal 2021 eine dramatische Talfahrt hinter sich: Die Zahl der COVID-19-Delta-Fälle stieg sprunghaft an, und Sperrungen schränkten die Wirtschaftstätigkeit stark ein.

Die QIMA-Daten zu den Inspektions- und Auditvolumina in Vietnam zeigen einen Rückgang in jedem Monat des dritten Quartals, beginnend mit -5,5 % im Juli, um dann im August und September auf -45 % bzw. -52 % zu sinken. Im Vergleich zur Zeit vor der Pandemie 2019 ist die Nachfrage nach Inspektionen und Audits in Vietnam im dritten Quartal 2021 um 36,5 % zurückgegangen: In einem Land, in dem der Großteil der Exporte auf Bekleidung und Schuhe entfällt, wurden in den letzten Wochen mehr als ein Drittel der Bekleidungsfabriken vorübergehend geschlossen.

Obwohl Vietnam nicht das einzige Land in Südostasien ist, das unter der Delta-Variante leidet, ist die Beschaffung in Vietnam stärker betroffen als die meisten anderen, da die Käufer ihre Aufträge in die Nachbarländer verlagern. Im Vergleich dazu stieg die Nachfrage nach Inspektionen und Audits in Kambodscha im dritten Quartal um +34 % im Vergleich zu 2019, wobei die hohen Impfraten als einer der Schlüsselfaktoren für den aktuellen Beschaffungserfolg genannt werden.

Abb. 1. Volumen von Inspektionen und Audits in Vietnam, 2021 vs. 2019

Versuch der Rückverlagerung der Beschaffung nach China erweist sich als nicht ideal

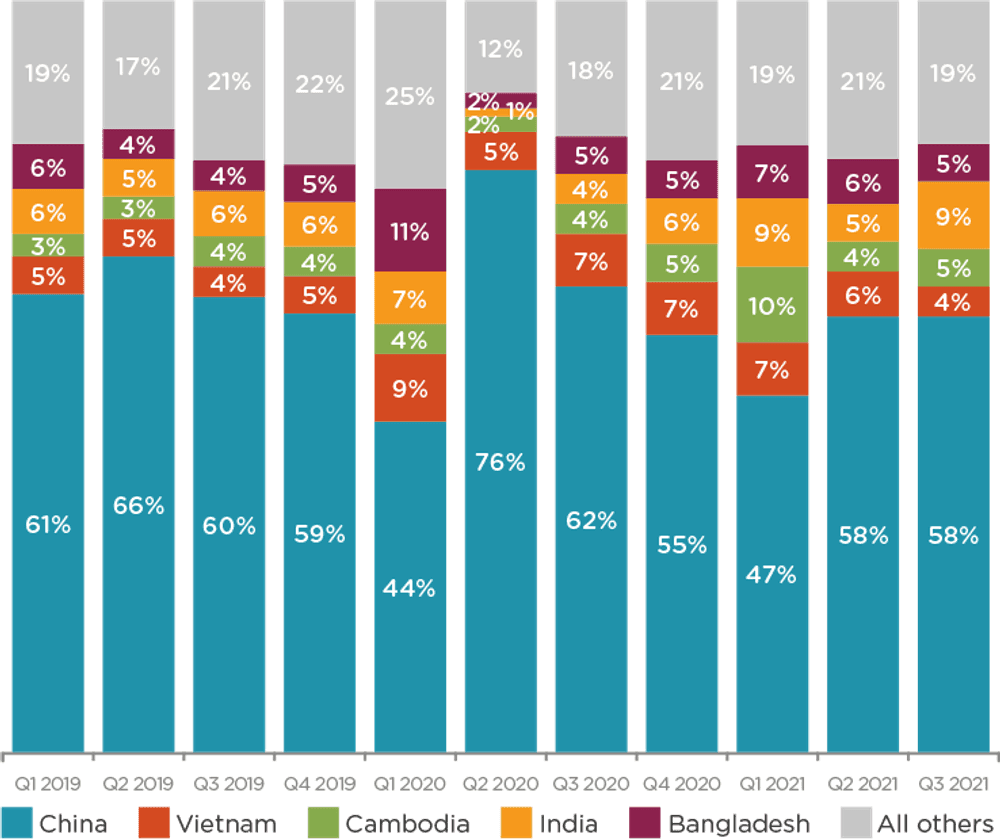

Während die südostasiatischen Beschaffungsmärkte von anhaltenden Störungen heimgesucht werden, deutet vieles darauf hin, dass westliche Einkäufer ihre Lieferkettenverlagerungen der letzten Jahre umkehren und nach China zurückkehren könnten. Während die Daten zum Quartalsende über die Nachfrage nach Inspektionen und Audits diesen Trend in gewissem Maße bestätigen (+5,5 % im Jahresvergleich bei den von Kunden aus den USA in Auftrag gegebenen Inspektionen in China und +4 % im Jahresvergleich bei Kunden aus der EU), deutet ein Blick auf die jüngsten Entwicklungen darauf hin, dass diese Strategie möglicherweise unhaltbar ist.

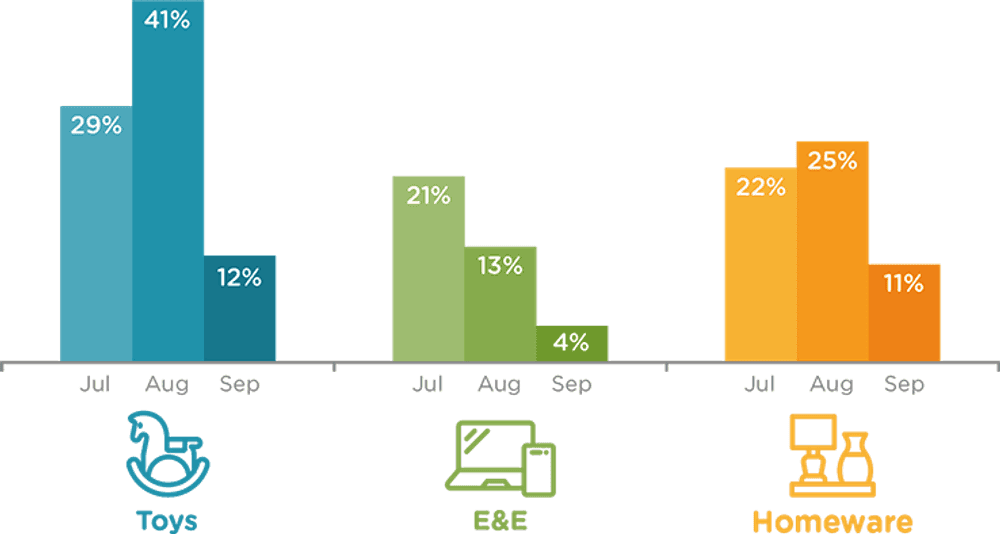

Im September bremsten die Stromausfälle in China aufgrund von Energieengpässen das Tempo der Produktion, und die QIMA-Daten spiegeln eine bemerkenswerte Verlangsamung der chinesischen Beschaffung in mehreren Produktkategorien wider, einschließlich der für die Feiertage besonders gefragten Waren wie Elektronik, Spielzeug und Haushaltswaren. Ein Blick auf die YoY-Dynamik im dritten Quartal 2021 zeigt die Verlangsamung gegen Ende des Quartals, wobei das Wachstum der Nachfrage nach E&E-Inspektionen und -Audits von +21% im Juli auf eine einstellige Zahl im September einbrach und ähnliche Rückgänge bei Spielzeug- und Haushaltswareninspektionen zu verzeichnen waren.

Angesichts dieser Schwierigkeiten sollte es nicht überraschen, dass der relative Anteil Chinas an den Beschaffungsportfolios US-amerikanischer und europäischer Marken trotz der vorübergehenden Trendwende geringer ist als 2019. Dies deutet darauf hin, dass die Marken trotz des wiedererwachten Interesses an China ihre Einkäufe weiterhin auf andere Regionen mit hoher Priorität verteilen.

Abb. 2. China Q3 Volumen, YoY

In dem Bestreben, den Verlust von Produktionskapazitäten auszugleichen, strömen westliche Marken nach Südasien

Angesichts der doppelten Belastung durch die Schließungen in Südostasien und die Verlangsamung der Produktion in China standen die Einkäufer im dritten Quartal 2021 unter großem Druck, alternative Produktionskapazitäten zu finden. Südasiens Beschaffungszentren haben sich bei ihrer Suche als entscheidend erwiesen.

Nachdem Indien zu Beginn des Jahres stark von COVID-19 betroffen war, stieg das Inspektions- und Auditvolumen im 3. Quartal 2021 um 67 % gegenüber dem Zeitraum vor der Pandemie (und um 78 % gegenüber dem Vorquartal). Besonders stark war die Nachfrage bei US-amerikanischen Käufern, wobei sich die Nachfrage im September gegenüber 2019 mehr als verdoppelte. Auch in Bangladesch stieg die Nachfrage nach Inspektionen und Audits im 3. Quartal 2021, wobei die Aufträge von in den USA ansässigen Marken im August um 88 % und im September um 108 % gegenüber dem entsprechenden Monat 2019 zunahmen.

Obwohl Südasien ein bewährtes Beschaffungszentrum für Textilien und Bekleidung ist, war die Nachfrage nach seinen Produktionskapazitäten nicht auf diese Produktkategorie beschränkt: Die QIMA-Daten für Q3 2021 zeigen ein Wachstum bei einer Vielzahl von Konsumgütern, darunter Haushaltswaren und Gartengeräte, Lebensmittelbehälter und Spielzeug.

Da wir uns schnell auf die Haupturlaubszeit zubewegen, die durch ein beispielloses Chaos in der Lieferkette behindert wird, wird es interessant sein zu sehen, ob Indien und Bangladesch weiterhin die Beschaffungslücke schließen können, um die wachsende Nachfrage zu decken, während die westlichen Volkswirtschaften aus dem Winterschlaf erwachen.

Abb. 3. Die 5 wichtigsten Inspektions- und Auditregionen (Käufer aus den USA und der EU)

Erhöhter Prozentsatz von Fabriken mit kritischen ethischen Verstößen unterstreicht die Notwendigkeit regelmäßiger Folgemaßnahmen

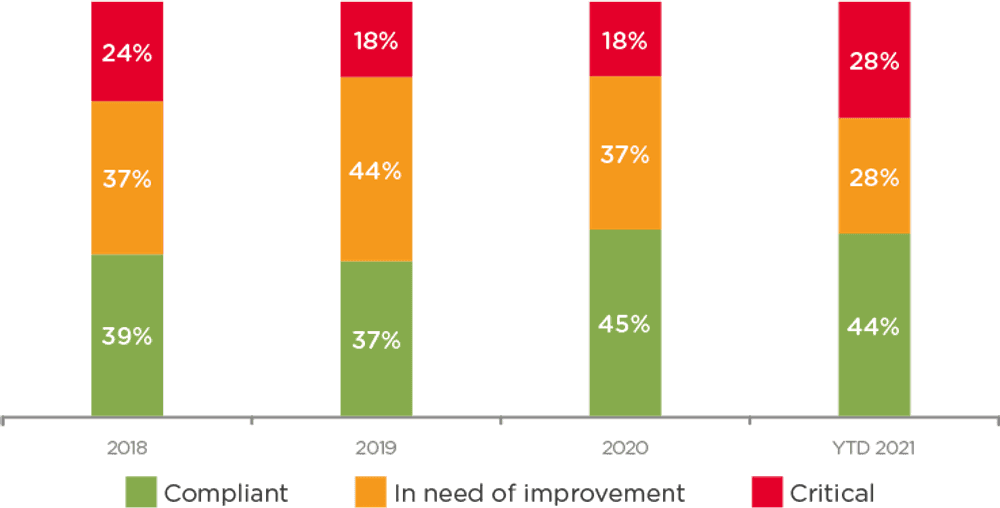

Nach sechs aufeinanderfolgenden Monaten, in denen sich die Einhaltung ethischer Standards verschlechtert hat, zeigen die von den QIMA-Auditoren gesammelten Daten für das dritte Quartal 2021 einen Anstieg der Werte für ethische Standards in den Fabriken um 5 % im Vergleich zum vorherigen Quartal. Es ist jedoch zu früh, um optimistisch zu sein, denn die langfristigen Daten zeigen einen Anstieg des Anteils der "roten" (kritisch nicht konformen) Fabriken, was darauf hindeutet, dass Fabriken, die zuvor als "verbesserungsbedürftig" eingestuft wurden, im Jahr 2021 mit größerer Wahrscheinlichkeit eine weitere Verschlechterung der ethischen Compliance erleben werden. Dies unterstreicht nachdrücklich die Notwendigkeit regelmäßiger Folgemaßnahmen nach der Erstbewertung der Fabriken, um sicherzustellen, dass die notwendigen Verbesserungen umgesetzt und kontinuierlich beibehalten werden.

Abb. 4. Entwicklung des ethischen Rankings von Fabriken, 2018-2021

Alle Anzeichen deuten darauf hin, dass Störungen in der Lieferkette den Spaß an der Weihnachtszeit verderben werden. Die Verbraucher werden bereits gewarnt, ihre Weihnachtseinkäufe frühzeitig zu tätigen, da sie sonst Gefahr laufen, Produkte ganz zu verpassen. Wir gehen nicht davon aus, dass dieser Druck in absehbarer Zeit nachlässt, da die wichtigsten Beschaffungsregionen China und Vietnam weiterhin von Umständen betroffen sind, die sich ihrer Kontrolle entziehen, und es stellt sich die Frage, welche Marken mit ihrem Lieferkettenmanagement agil genug sein werden, um die Verluste in der Weihnachtszeit zu minimieren.

Presse Kontakt

E-Mail: press@qima.com