Nachrichtenartikel

QIMA 2023 Q4 Barometer

Barometer Q4 2023: Steht die chinesische Beschaffung wieder im Mittelpunkt, da die Verbrauchernachfrage im Westen nachlässt?

Vor dem Hintergrund einer sich abkühlenden Verbrauchernachfrage scheinen globale Marken und Einzelhändler die Beschaffung in China wieder ganz oben auf ihre Agenda zu setzen. Unterdessen haben viele chinesische Konkurrenten mit dem jüngsten Zustrom neuer Geschäfte zu kämpfen, und einige von ihnen sind besser als andere dafür gerüstet, das schnelle Wachstum zu bewältigen. Dieser Barometer-Bericht, der auf den Daten von QIMA zu Produktinspektionen und Fabrik-Audits basiert, bietet einen Einblick in den sich verändernden Zustand der globalen Beschaffungslandschaft im Jahr 2023.

China ist wieder im Geschäft mit Textilien, da westliche Einkäufer im Vorfeld der Feiertage ihr Auftragsvolumen zurückverlagern

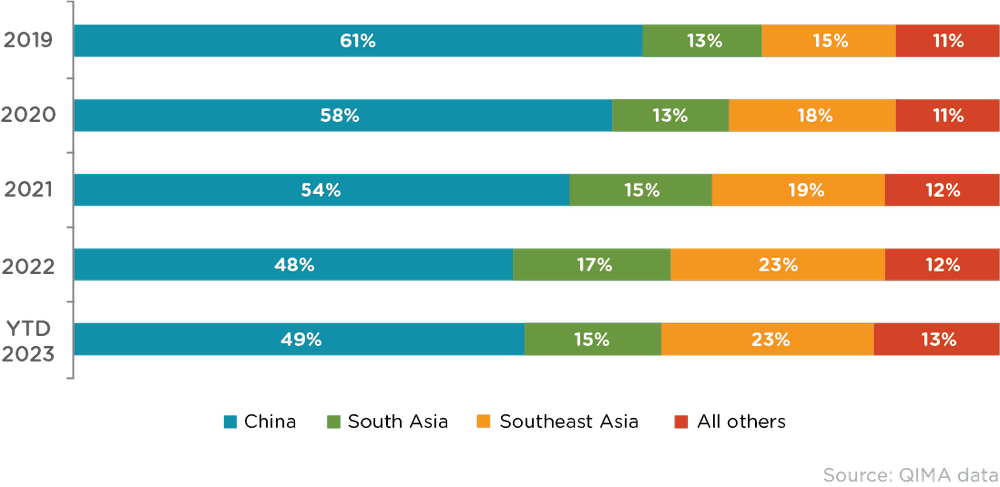

In den letzten Jahren haben westliche Einkäufer im Zuge von Zollkriegen, Covid-Sperren und geopolitischer Unsicherheit erhebliche Beschaffungsvolumina von China auf andere Lieferantenmärkte verlagert, darunter Chinas Konkurrenten in Südost- und Südasien sowie in Nearshoring-Regionen. Jüngste QIMA-Daten deuten jedoch darauf hin, dass das Interesse an der Beschaffung in China bei Einkäufern aus den USA und der EU wieder zunehmen könnte: In den ersten neun Monaten des Jahres 2023 ist der relative Anteil Chinas in ihren Lieferantenportfolios zum ersten Mal seit 2019 gestiegen.

Es hat den Anschein, dass die Verbraucherausgaben im Westen aufgrund der Angst vor einem wirtschaftlichen Abschwung zurückgehen und Marken und Einzelhändler China wieder als Lieferanten bevorzugen, um die Vorteile seiner gut etablierten Produktionsinfrastruktur zu nutzen.

Dieser Trend ist besonders im Textil- und Bekleidungssektor deutlich. QIMA-Daten für die ersten neun Monate des Jahres 2023 zeigen eine weltweite Nachfrage nach Textilinspektionen und -audits in China, die um +14% im Jahresvergleich wächst und um +17% im Jahresvergleich unter westlichen Käufern.

Im Vergleich dazu schrumpfte die Nachfrage nach Inspektionen und Audits in zwei von Südasiens Textilmächten, Bangladesch und Indien, von Januar bis September 2023 im Jahresvergleich, blieb jedoch über den Werten von 2021.

Anteil der wichtigsten Beschaffungsmärkte der US und EU Einkäufer

Angesichts der sinkenden Nachfrage nach Textilien aus Südasien muss Bangladesch seine Exporte diversifizieren, um wettbewerbsfähig zu bleiben

Die Exporte aus Bangladesch hatten in diesem Jahr zu kämpfen, einschließlich des Flaggschiffs der Textil- und Bekleidungsbranche, wo die QIMA-Daten einen Rückgang der Nachfrage nach Inspektionen und Audits in den ersten neun Monaten des Jahres 2023 um 10 % gegenüber dem Vorjahr zeigen. Insbesondere in den USA ansässige Käufer scheinen die Beschaffung von Textilien und Bekleidung aus Bangladesch zu reduzieren.

Während der Handel mit Marken aus der EU im Vergleich dazu lebhafter war, weisen kürzlich veröffentlichte Untersuchungen darauf hin, dass Bangladesch sein Angebot an Lieferanten diversifizieren sollte, um seine Ausfuhren vor künftigen Schocks zu schützen. Die Bekleidungsindustrie des Landes, die derzeit stark baumwollorientiert ist, kann von einer Ausweitung auf synthetische Textilien profitieren (zum Vergleich: Bangladesch hat einen Anteil von 34,7 % an den Baumwollimporten der EU, während sein Anteil an Nicht-Baumwollbekleidung nur 12 % beträgt). Außerhalb des RMG-Sektors gibt es ein großes Exportpotenzial bei anderen Konsumgütern wie Schuhen, Leder und Heimtextilien, um nur einige zu nennen. Elektro- und Elektronikartikel bieten ebenfalls wertvolle Exportchancen, doch um in diesem Bereich auf der globalen Bühne konkurrenzfähig zu sein, muss Bangladesch die lokalen Institutionen stärken, die für international anerkannte Zertifizierungen zuständig sind. Darüber hinaus muss sichergestellt werden, dass die Hersteller Zugang zu den erforderlichen Prüfeinrichtungen haben, was für den Erfolg entscheidend ist.

Mexiko wird zum größten Handelspartner der USA und verdeutlicht die Bedeutung von Nearshoring

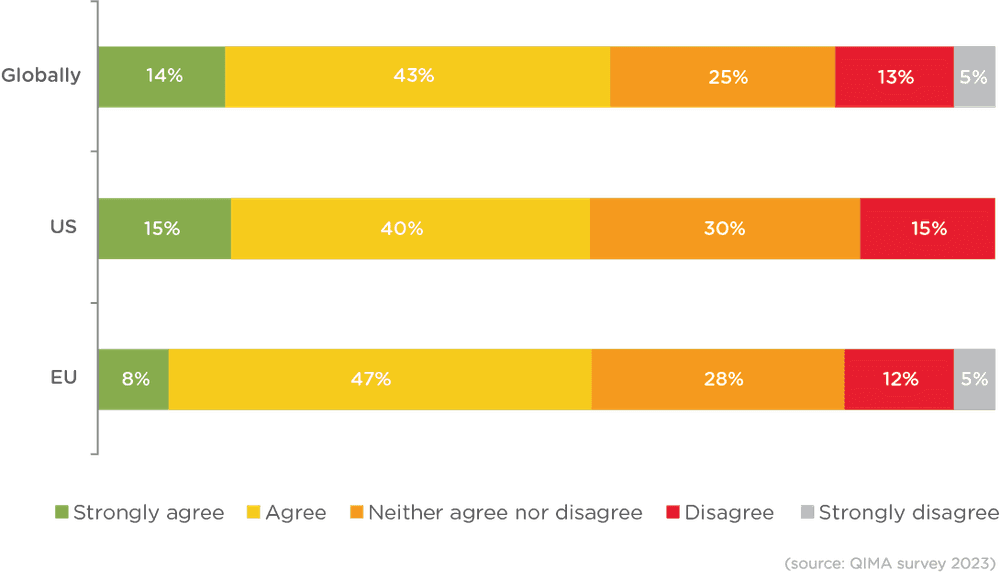

Anfang dieses Jahres fragte eine QIMA-Umfrage Unternehmen mit internationalen Lieferketten, ob sie planen, Nearshoring als Teil ihrer Beschaffungsstrategie zu nutzen: und über die Hälfte der in den USA und der EU ansässigen Unternehmen bestätigten, dass sie daran interessiert waren, mit Lieferanten in der Nähe zu arbeiten. Jetzt bestätigen QIMA-Daten aus den jeweiligen Regionen, dass diese Pläne volle Fahrt voraus sind.

Mexiko, das 2023 China als größten Handelspartner der USA abgelöst hat, verzeichnete im dritten Quartal einen Anstieg der Nachfrage nach Inspektionen und Audits um 17 % im Vergleich zum Vorjahr. Da Mexiko den Einkäufern in den USA viele Vorteile bietet, wie z. B. geografische Nähe, Zollfreiheit, niedrige Arbeitskosten und eine relativ ausgereifte Produktionsbasis, hat das Land in beeindruckendem Tempo neue Unternehmen angezogen (nach einigen Schätzungen ist die Industriefläche Mexikos seit 2019 um 30 % gewachsen). Wie in jeder anderen Region gibt es jedoch auch in Mexiko einige Herausforderungen, darunter die Infrastruktur, die Verfügbarkeit von Strom und die Sicherheit.

In der Zwischenzeit machen die in der EU ansässigen Marken immer noch viele Geschäfte mit Lieferanten rund um das Mittelmeer: QIMA-Daten zeigen eine zweistellige Zunahme der Nachfrage nach Inspektionen und Audits im dritten Quartal 2023. Dieses Wachstum im Vergleich zum Vorjahr wurde in etablierten Zuliefermärkten wie der Türkei sowie bei neueren Produktionspartnern wie Jordanien, Tunesien und Ägypten beobachtet.

Abb. N1: "Ist Nearshoring Teil Ihrer kurz- und mittelfristigen Lieferkettenstrategie?"

Produktqualität ist eine große Herausforderung für diversifizierte Lieferketten

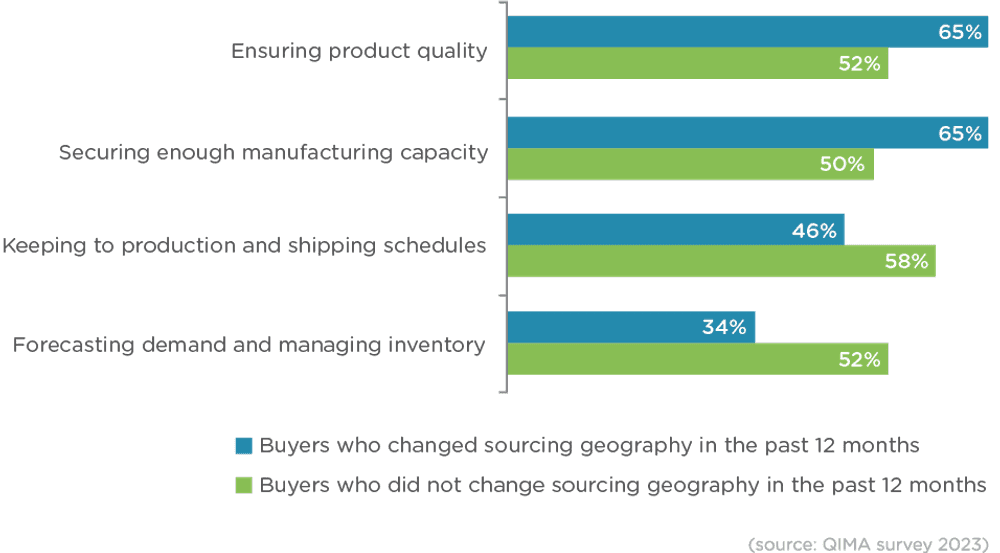

Früher berichtete das QIMA-Barometer, dass Unternehmen, die kürzlich die Geographie ihrer Lieferanten diversifiziert haben, eher mit Produktqualität kämpfen als diejenigen, die dies nicht getan haben. Die neuesten aggregierten Daten von QIMA aus der Produktinspektion bieten jetzt zusätzlichen Kontext zu diesem Befund.

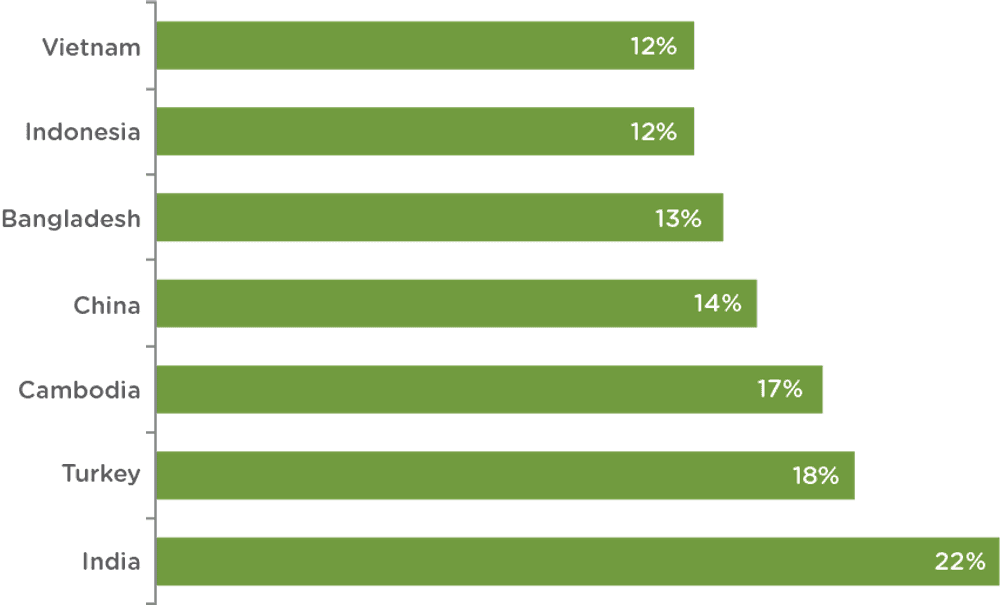

Insgesamt weisen weniger reife Lieferantenmärkte tendenziell höhere Raten von Produktmängeln auf, wie der Prozentsatz der Produkte zeigt, die außerhalb der akzeptablen Qualitätsgrenzen(AQL) liegen (ein Indikator, der häufig verwendet wird, um festzustellen, ob eine Produktbestellung den Spezifikationen des Kunden entspricht). Die QIMA-Daten zeigen jedoch auch, dass ein großer Zustrom neuer Aufträge die Produktqualität selbst in gut etablierten Beschaffungszentren beeinträchtigen kann. So zeigen die Inspektionsdaten für die ersten neun Monate des Jahres 2023, dass die AQL-Raten in Vietnam im Vergleich zum Vorjahr um 44 % gestiegen sind, was auf eine Verschlechterung der Produktqualität in einem Lieferantenmarkt hindeutet, der in der Vergangenheit gute Leistungen erbracht hat. Das Gleiche gilt für Nearshoring-Märkte: In Mexiko, das immer noch viele neue Aufträge aus den USA erhält, haben sich die Produktfehlerraten in den ersten neun Monaten des Jahres 2023 im Vergleich zum Vorjahreszeitraum mehr als verdoppelt.

Abb. Q1: Die wichtigsten Herausforderungen bei der Beschaffung, die von den Teilnehmern der QIMA-Umfrage weltweit genannt wurden

Abb. Q2: Prozentsatz der Produkte, die außerhalb der zulässigen Qualitätsgrenzen gefunden wurden, Januar - September 2023 (ein niedrigerer Wert bedeutet eine bessere Produktqualität)

Presse Kontakt

E-Mail: press@qima.com