Nachrichtenartikel

QIMA 2022 Q1 Barometer

Q1 2022 BAROMETER: Rückblick auf Global Sourcing für 2021: Ist ein Ende in Sicht?

In einem turbulenten Jahr 2021 wurden vielversprechende Erholungstrends durch das Wiederauftreten von COVID-19-Ausbrüchen, Chinas Energiekrise und das anhaltende Logistikchaos ins Wanken gebracht. Während viele Schlagzeilen die Probleme in den Lieferketten als "Alptraum vor Weihnachten" beschrieben, deuten die Daten von QIMA für 2021 darauf hin, dass die Störungen noch lange über die Weihnachtszeit hinaus andauern werden.

China: Erstickter Aufschwung mit Hoffnung auf Widerstandsfähigkeit im Jahr 2022

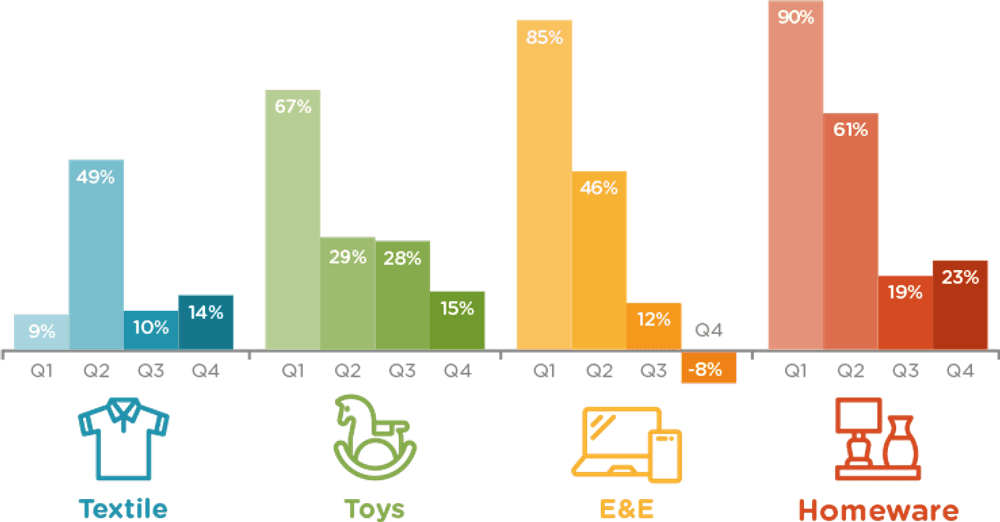

Wie in vielen asiatischen Beschaffungsmärkten im Jahr 2021 zu beobachten, verzeichnete die chinesische Beschaffung in der ersten Jahreshälfte einen beeindruckenden Aufschwung, um dann ab dem dritten Quartal zu stottern. Dennoch erweist sich der Produktionsgigant im Vergleich zu seiner regionalen Konkurrenz als widerstandsfähiger, da die Nachfrage nach Inspektionen und Audits im Jahr 2021 im Vergleich zu 2019 um 21,5 % bzw. 13 % steigt.

Nach einer vielversprechenden ersten Jahreshälfte erwies sich die zweite Jahreshälfte 2021 für die chinesische Industrie als glanzlos, da der Stromausfall im September die Vorbereitungen für die Hochsaison der Urlaubsgüter beeinträchtigte. Die Nachfrage nach Inspektionen und Audits in China erholte sich jedoch relativ schnell in den meisten wichtigen Konsumgüterkategorien, einschließlich Textil und Bekleidung, Spielzeug und Haushaltswaren. Eine bemerkenswerte Ausnahme bildete die Elektronik- und Elektroindustrie, in der die Nachfrage nach Inspektionen und Audits seit Mai 2021 stetig zurückgegangen ist, da immer mehr Elektronikhersteller die Auswirkungen des weltweiten Mangels an Halbleiterchips zu spüren bekamen.

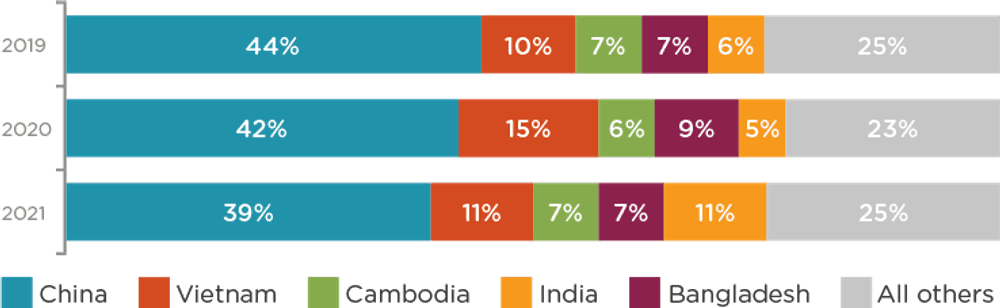

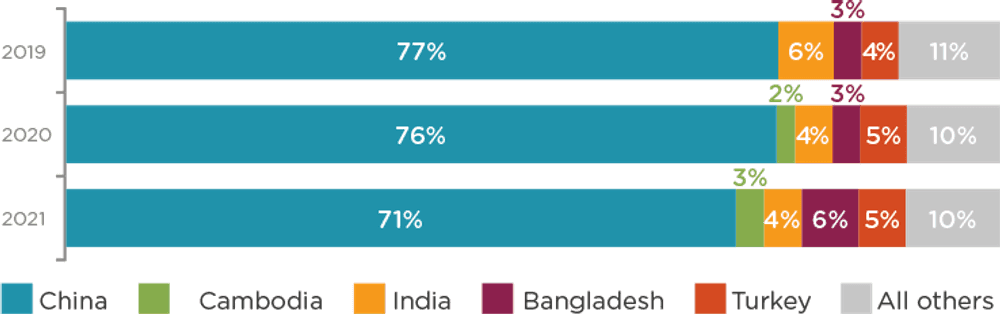

Die QIMA-Daten zu Inspektionen und Audits deuten darauf hin, dass westliche Einkäufer im Jahr 2021 gegenüber China vorsichtig blieben. Viele Einkäufer kehrten nicht massenhaft nach China zurück, sondern behielten einfach ihre bestehenden Geschäfte mit chinesischen Herstellern bei. Dies zeigt die Tatsache, dass der Anteil Chinas unter den Top-5-Beschaffungsregionen von Einkäufern aus den USA und der EU im Jahr 2021 auf einem Dreijahrestief lag.

Der Gesamttrend für die Beschaffung in China im Jahr 2021 zeichnet das Bild einer Erholung nach der Pandemie, die zwar nicht völlig entgleist ist, aber definitiv auf einige Hindernisse gestoßen ist. Darüber hinaus könnten in den kommenden Monaten Strombeschränkungen eine Bedrohung darstellen, ebenso wie mögliche Produktionsbeschränkungen in Nordchina aufgrund der bevorstehenden Olympischen Winterspiele in Peking. Folglich besteht zwar Raum für Optimismus für die Beschaffung in China im Jahr 2022, doch dieser Optimismus sollte vorsichtig sein.

Abb. 1. Wachstumsdynamik bei Inspektionen und Audits in China im Jahr 2021 (ausgewählte Branchen)

Abb. 2. Top 5 Anteile an allen Beschaffungen (US-Einkäufer)

Abb. 3. Top-5-Anteile an allen Beschaffungen (EU-Einkäufer)

Vietnam: Der Aufstieg und Fall einer COVID-Erfolgsgeschichte

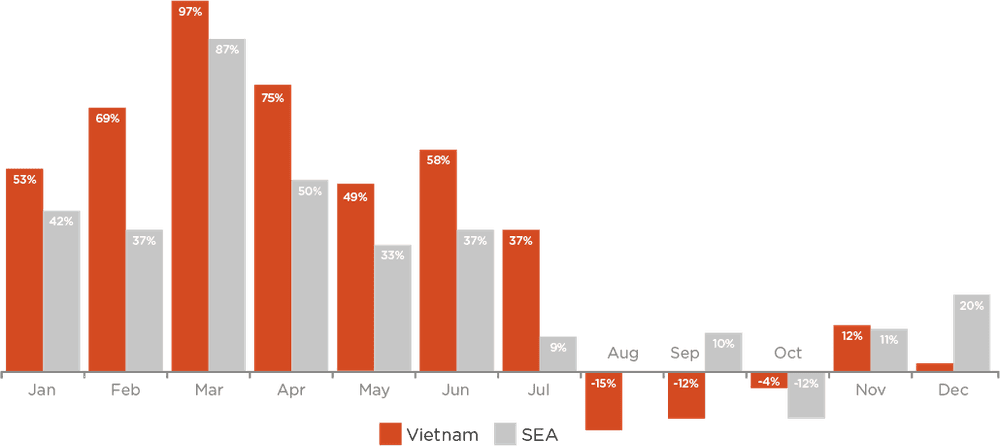

Die Boom-and-Bust-Geschichte der vietnamesischen Beschaffung im Jahr 2021 verdeutlicht die anhaltende Volatilität der globalen Beschaffungslandschaft und dient als Fallstudie für die sich verstärkenden Auswirkungen von pandemiebedingten Störungen.

In der ersten Jahreshälfte 2021 erlebte Vietnam einen kräftigen Wachstumsschub, angetrieben durch die begeisterte Aufmerksamkeit westlicher Käufer, die in einen vertrauten Beschaffungsmarkt mit erfolgreicher Viruseindämmung strömten. Von Januar bis Juli 2021 verzeichnete QIMA ein hohes zweistelliges Wachstum der Nachfrage nach Inspektionen und Audits im Vergleich zur Zeit vor der Pandemie 2019, mit einem robusten Wachstum von +67 % in H1 2021 im Vergleich zu H1 2019.

Das Auftreten der Delta-Variante von COVID-19 Ende Juli führte jedoch zu einer Abriegelung, die den Aufschwung Vietnams bremste und in drei aufeinanderfolgenden Monaten zu einem Rückgang der Nachfrage nach Inspektionen und Audits führte. Jetzt, fast ein ganzes Quartal nach der Aufhebung der Maßnahmen zur Eindämmung des Virus im Oktober, zeigen die neuesten Daten, dass die vietnamesische Industrie immer noch um eine Erholung kämpft. Der akute Arbeitskräftemangel ist dabei ein wichtiger Faktor: Sobald die Abriegelung aufgehoben wurde, verließen die Fabrikmitarbeiter in Scharen die Städte, so dass im Süden Vietnams über 100.000 Arbeitskräfte fehlten. Ende November wurde berichtet, dass mehr als ein Drittel der Fabriken in Vietnam weniger als 80 % ausgelastet waren und sich Aufträge um mehr als acht Wochen verzögerten.

Der vietnamesische Schuh- und Bekleidungssektor war von den Aussperrungen und dem daraus resultierenden Arbeitskräftemangel mit am stärksten betroffen, da die Nachfrage nach Inspektionen und Audits im vierten Quartal gegenüber dem Vorjahr um 29 % einbrach.

Infolge dieser dramatischen Kehrtwende stiegen die Inspektionen und Audits in Vietnam im zweiten Halbjahr 2021 im Vergleich zum Zeitraum vor der Pandemie um magere 3 %. Es wird erwartet, dass die Erholung in Vietnam schrittweise erfolgt und bis weit ins Jahr 2022 andauert.

Abb. 4. Wachstum von Inspektionen und Audits in Vietnam und Südostasien, 2021 gegenüber 2019

Near-Shoring-Regionen in der EU profitieren von der Verkürzung der Lieferketten durch die Käufer

Die Nachfrage nach Inspektionen und Audits von EU-Marken im Mittelmeerraum und im Nahen Osten blieb während des größten Teils des Jahres 2021 über dem Niveau vor der Pandemie, wobei Tunesien, Ägypten und Jordanien einen Zustrom an neuen Aufträgen verzeichneten. In der Türkei, wo die Erholung der Produktion nach den Maßnahmen zur Eindämmung des Virus im Jahr 2020 weitgehend erfolgreich war, stieg die Nachfrage nach Inspektionen und Audits im Jahr 2021 um 11,5 % im Vergleich zu 2019 (+32 % gegenüber dem Vorjahr).

In der Mittelmeerregion und im Nahen Osten insgesamt stieg die Nachfrage nach Audits und Inspektionen von EU-Käufern im Vergleich zu 2019 um beeindruckende 81 % (+40 % gegenüber dem Vorjahr), da immer mehr Marken ihre Produktion näher an ihr Heimatland verlegten und ihre Lieferketten verkürzten, um die steil ansteigenden Transportkosten zu umgehen und hoffentlich Störungen zu minimieren.

Erholung in Latein- und Südamerika durch Engpässe auf der Angebotsseite und Logistik-Chaos gebremst

Die Erholung nach der Pandemie in den Nearshoring-Regionen für US-Einkäufer war eher uneinheitlich, da die süd- und lateinamerikanischen Hersteller weiterhin mit den zusätzlichen Herausforderungen der Pandemie und dem globalen Lieferkettenchaos zu kämpfen haben. Die Nachfrage nach Inspektionen und Audits von in den USA ansässigen Einkäufern in Mexiko ist im Vergleich zu 2019 in fünf aufeinanderfolgenden Monaten zurückgegangen, wobei Rohstoffengpässe und Logistikprobleme zu erheblichen Verzögerungen führen und die Herstellungskosten in die Höhe treiben.

Indien: 2021 - Bemühungen um Diversifizierung der Beschaffung

Indien wird von Experten als zunehmend attraktiver Beschaffungsmarkt für viele Produktkategorien gepriesen und ist für viele US-amerikanische Einkäufer im Jahr 2021 die bevorzugte Alternative zu China und seinen Nachbarländern.

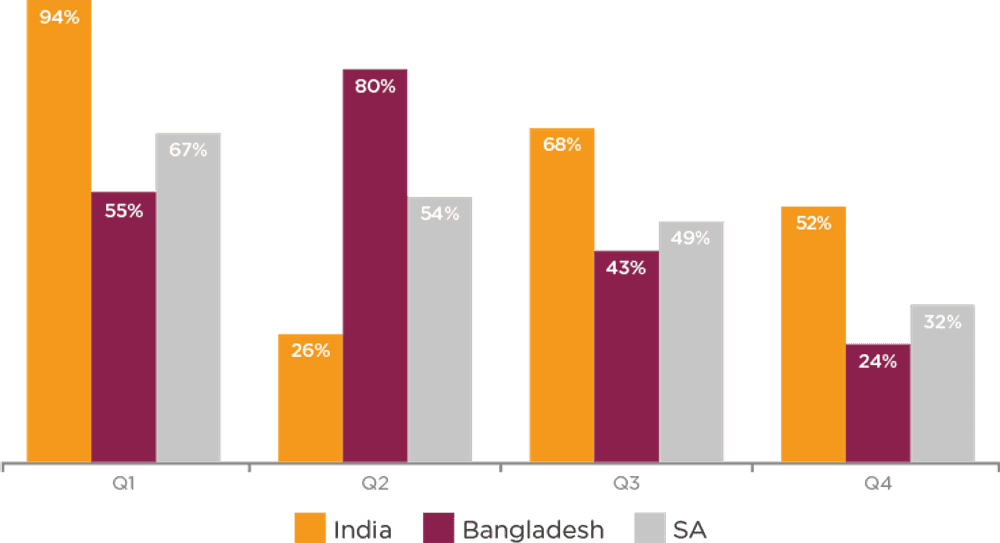

Während die gesamte südasiatische Region im Jahr 2021 einen zweistelligen Anstieg der Nachfrage nach Inspektionen und Audits im Vergleich zum Zeitraum vor der Pandemie verzeichnete, erwies sich Indien als eindeutiger Favorit und übertraf seine Nachbarn und die Region insgesamt in allen Quartalen bis auf ein Quartal 2021. Ein großer Teil des indischen Erfolgs ist auf das steigende Interesse US-amerikanischer Marken zurückzuführen : Der Anteil Indiens an ihren Top-5-Beschaffungsregionen hat sich 2021 im Vergleich zu 2019 fast verdoppelt.

Mit einem beeindruckenden Anstieg der Nachfrage nach Inspektionen und Audits um 60 % im Vergleich zur Zeit vor der Pandemie 2019 (+129 % bei US-amerikanischen Käufern) erwies sich Indien im Jahr 2021 für viele Käufer als unschätzbarer Beschaffungsstandort. Es bleibt abzuwarten, ob Indien, das nun mit der neuen Bedrohung durch die Omicron COVID-19-Variante konfrontiert ist, seine Erfolgssträhne 2022 fortsetzen kann.

Abb. 5. Wachstum bei Inspektionen und Audits in Südasien, 2021 vs. 2019

Langfristige Unterbrechungen der Lieferkette haben katastrophale Auswirkungen auf die Menschenrechte und die Sicherheit der Arbeitnehmer

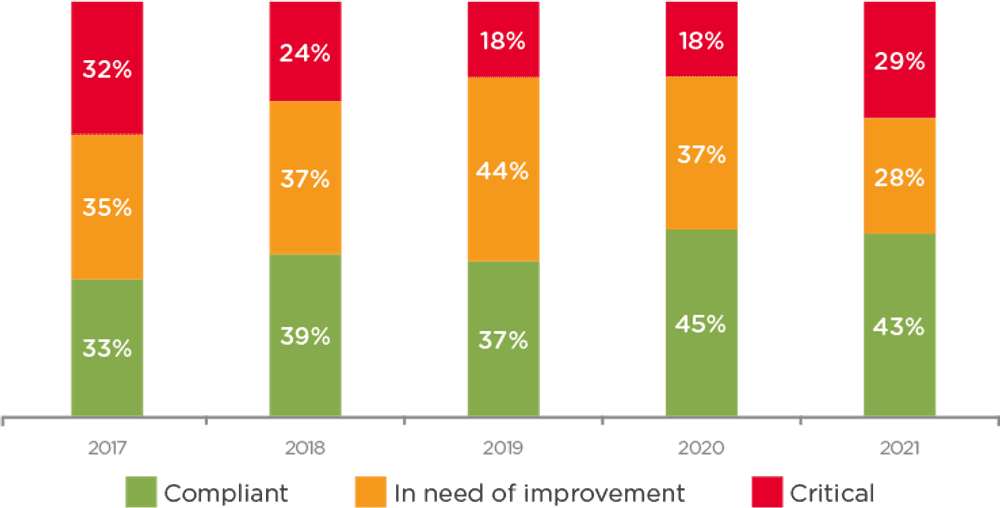

Im Jahr 2021 verschlechterte sich die Einhaltung ethischer Standards in den globalen Lieferketten in alarmierendem Tempo. Die QIMA-Audit-Daten zeigen, dass die durchschnittliche Bewertung der Fabriken auf einem Vierjahrestief liegt. Fast ein Drittel (29 %) der im Jahr 2021 auditierten Fabriken wurde als kritisch nicht konform eingestuft und erforderte sofortiges Eingreifen, der höchste Anteil seit 2017. Im Einklang mit den Herausforderungen der Pandemie gab es besonders viele Verstöße in den Bereichen Gesundheit und Sicherheit (wo die Durchschnittswerte 2021 im Vergleich zu 2020 um 7,5 % sanken) sowie Arbeitszeit und Löhne (-8 % im Vergleich zu 2020).

Kürzlich wurde in einem Bericht über die Lieferkette auf eine starke Zunahme der modernen Sklaverei und der Menschenrechtsrisiken in den Beschaffungsregionen hingewiesen, wobei Südostasien den größten Anstieg der Verstöße verzeichnete. QIMA-Auditdaten zeigen, dass sich die ethischen Werte in der Region verschlechtern, wobei Myanmar zu den schlimmsten Verstößen gehört (2021 sanken die ethischen Werte um -18 % gegenüber dem Durchschnitt von 2020).

Dieser Trend ist zwar enttäuschend, aber nicht überraschend, denn in den vergangenen Jahren gab es zahlreiche Beispiele dafür, dass Menschenrechte und die Einhaltung ethischer Grundsätze auf der Strecke bleiben, weil Unternehmen gezwungen sind, im Überlebensmodus zu operieren und Kostenaspekte in den Vordergrund zu stellen.

Abb. 6. Entwicklung des ethischen Rankings von Fabriken, 2017-2021

Ausblick 2022: Stärkung der Agilität und Widerstandsfähigkeit der Lieferkette

Trotz der vielen Hoffnungen, die in das Jahr 2021 gesetzt wurden, erwies es sich nicht als ein Jahr der Erholung und der Rückkehr zu einem Normalzustand vor der Pandemie. Angesichts neuer COVID-19-Varianten, unverhältnismäßiger Impfungen in verschiedenen Beschaffungsregionen und unterschiedlicher Ansätze zur Eindämmung des Virus bleiben die Auswirkungen der Pandemie auf die globalen Lieferketten erheblich. In Verbindung mit Rohstoffengpässen, logistischen Hürden und rasch eskalierenden ethischen Risiken wird die globale Beschaffungslandschaft auch im Jahr 2022 unbeständig bleiben - und ihre erfolgreiche Bewältigung wird ein ganz neues Maß an Agilität und Widerstandsfähigkeit der Lieferkette erfordern.

Presse Kontakt

E-Mail: press@qima.com